Sazby hypoték budou v roce 2023 nejspíš stagnovat a zájemců o ně bude méně

Zatímco výše průměrné hypotéky, o kterou lidé žádají, klesá, hodnota její průměrné splátky stále roste. Co ale už několik měsíců naopak prudce padá, to jsou počty sjednaných hypoték. A není divu: Vždyť za takhle draho byly hypotéky naposledy v „devadesátkách“. Jak tedy aktuálně vypadá trh? A především: Jak bude vypadat v dalších měsících?

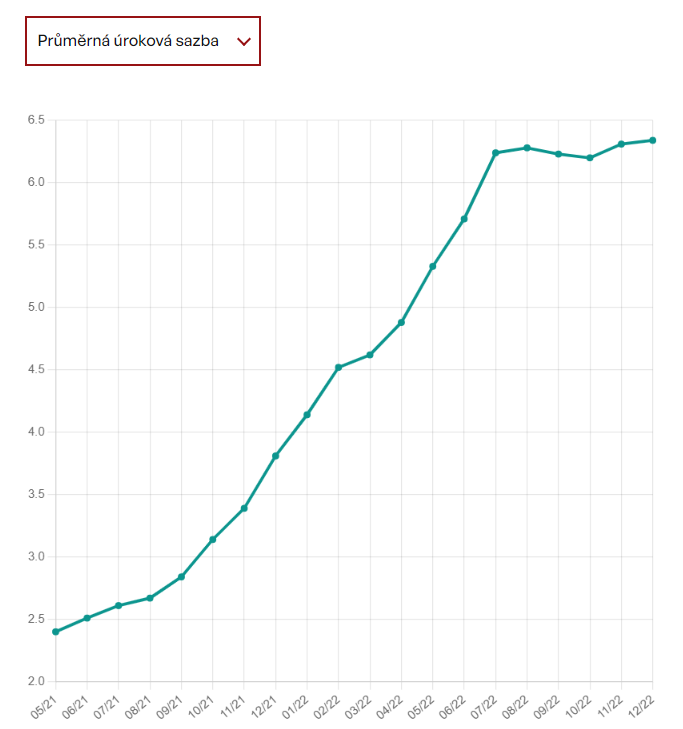

Leden 2021: Světová pandemie byla v plném proudu a Češi úspory přelévali do nemovitostí. Když vám banka nabídla úrokovou sazbu nad 2 % odmítli jste, možná dokonce s pár uštěpačnými poznámkami o lepší nabídce konkurence. Hypoindex hlásil průměrnou výši úrokové sazby na hodnotě 1,94 %. Trh s nemovitostmi i s hypotékami zkrátka zažíval zlaté časy.

Leden 2022: Ceny nemovitostí dále rostly, ale poměrně dramaticky už rostly i sazby hypoték. Vždyť průměrná výše úrokové sazby byla už na úrovni 4,14 %. A prognózy hovořily o dalším růstu. Těm, co v předchozím roce váhali s nákupem nemovitosti, začínalo docházet, že v dalších měsících budou muset ze svých představ o bydlení slevit.

Dalším, a pro potenciální zájemce o hypotéku nepříjemným, krokem pak bylo zpřísnění podmínek pro poskytování hypoték ze strany České národní banky v dubnu 2022:

- ČNB opět zvýšila základní úrokovou sazbu (tehdy na 4,5 %).

- Zpřísnila ukazatel DTI (Debt to Income) – výše hypotéky (společně s dalšími dluhy) nesmí překročit 8,5násobek čistého ročního příjmu žadatele/žadatelů nad 36 let. A 9násobek u žadatele do 36 let.

- Zpřísnila ukazatel DSTI (Debt Service to Income) – výše měsíčních splátek nesmí u žadatelů nad 36 let přesáhnout 45 % čistého měsíčního příjmu. U žadatelů do 36 let je to 50 %.

- Zpřísnila parametr LTV (Loan to Value) – zjednodušeně řečeno: Poměr hypotéky a hodnoty zastavené nemovitosti bude je pro mladší 36 let maximálně 90 %, u starších žadatelů pak 80 %.

Výsledek? Logický a poměrně dramatický propad hypotečního trhu

V meziročním srovnání září 2021 a 2022 se hypoteční trh propadl o 82 %. A analytici situaci přirovnávali ke stavu, který v Česku panoval při poslední velké krizi v letech 2008 až 2010. Touha Čechů po vlastním bydlení sice dál trvá (touží po něm 9 Čechů z 10), počet těch, kteří si budou moci dopřát přesně to, co chtějí, ale klesá.

Kromě toho: Navzdory (dál) rostoucím cenám nemovitostí klesla ve druhé polovině roku 2022 průměrná výše hypotéky o zhruba půl milionu. Zatímco ještě v listopadu 2021 byla podle České bankovní asociace průměrná výše hypotéky 3,46 milionu českých korun, v říjnu 2022 to byly „pouhé“ 3 miliony.

Co naopak dál roste, je výše průměrné úrokové sazby u hypoték. ČNB základní úrokovou sazbu naposledy upravovala v červenci 2022, a to na hodnotu 7 %. Trh s hypotékami na to samozřejmě reagoval. Prvního vrcholu tak sazby hypoték dosáhly v srpnu 2022, kdy průměrná hypoteční sazba činila 6,28 %. Podzimní měsíce pak byly ve znamení stagnace, mírného propadu, nicméně prosinec 2022 znamenal nový „rekord“. Sazba se vyšvihla až na hodnotu 6,34 %.

A ruku v ruce s tím jdou i rostoucí měsíční splátky. Podle České bankovní asociace rostla průměrná měsíční splátka u hypotéky na 3,5 milionu v roce 2022 každý měsíc v průměru o 550 Kč. V prosinci 2022 tak platilo, že jste na úvěr 3,5 milionu fixovaný na 3 roky a se splatností 25 let museli mít připraveno 23 274 korun měsíčně.

Co přijde dál?

V dalších týdnech a měsících nejspíš nemůžeme očekávat žádné dramatické zvraty a změny. Pokud ČNB dostojí svým slibům o dalším nezvyšování základní sazby, budou nejspíš i sazby hypoték stagnovat, případně mírně klesat. Zájemci budou pravděpodobně vyčkávat i na časově omezené akce konkrétních bank.

Trh s nemovitostmi rozhodně nebude tak žhavý jako před dvěma lety. Na druhou stranu zcela nezamrzne.

Dál tu bude zájem o nové nemovitosti (kterých je na trhu stále výrazně méně, než je poptávka) a o nemovitosti ve velkých městech a v jejich bezprostředním okolí. Delší a náročnější bude prodej starších nemovitostí před rekonstrukcí a nemovitostí v méně lukrativních lokalitách. O to zásadnější roli u nich ale bude hrát příprava k prodeji, správná cenotvorba i jejich marketing.

A zájemci o koupi a o hypotéku? Ti budou velmi pravděpodobně do koupi nemovitosti investovat více vlastních našetřených prostředků (ostatně, úspory českých domácností jsou po covidové pandemii stále velmi vysoké), budou využívat možnosti půjčit si od rodiny (například od rodičů). I tak ale budou pravděpodobně muset přistoupit ke kompromisům a budou-li o hypotéku žádat, bude to vzhledem k vysokým sazbám, vysokým splátkám a přísným podmínkám pro schválení hypotéka nižší.